【相続した家の最寄り駅 阪急石橋】

PR

私は持ち家を売った経験が2回ありますが、ここでは母が亡くなって相続した家を相続後すぐに売った時の話をします。

多くの方が経験されることだと思うので、参考になるはずです。

自分で購入した家を売った時の話は、トップページに載せています。

相続した家の売却体験談

【駅付近の石橋阪大下交差点】

まずは親から相続した家をすぐに売った時に起きたことを話します。

物件の概要

両親の家は大阪府池田市にありましたが、最寄り駅は豊中市の阪急宝塚線石橋阪大前でした。

敷地面積34坪、木造2階建て3LDKで、建坪まで覚えていませんが、庭は狭く、結構敷地いっぱいに建っていました。

周りは庶民的な感じの住宅地でしたが、その区域だけ比較的新しく開発された様子でした。

駅からは徒歩15分くらいあったように記憶しています。

父と母の共有物件でしたが、母が癌で亡くなり、母名義の遺産を父・私・弟の3人で相続することになりました。

【阪急石橋阪大前駅・東口】

遺産分割協議

当然、金融資産も家も含めて遺産分割協議をしました。

父は私の家に引取り、両親の家はすぐに換金することに3人はすぐ合意しました。

ここでもし誰かが売却に同意しなかったり、住むと言いだしたりしていたら、少し複雑なことになったと思います。

家・土地の相続

相続登記を進めるため、司法書士のもとに出向きました。

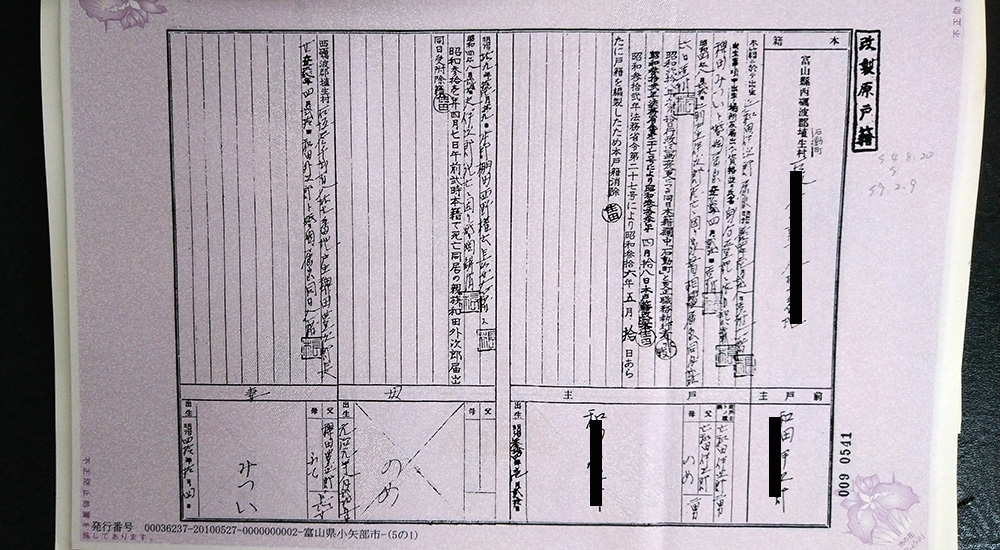

母方の祖父の代に遡る戸籍謄本が必要で、富山出身のため郵送で請求しました。

【古文書のような戸籍謄本】

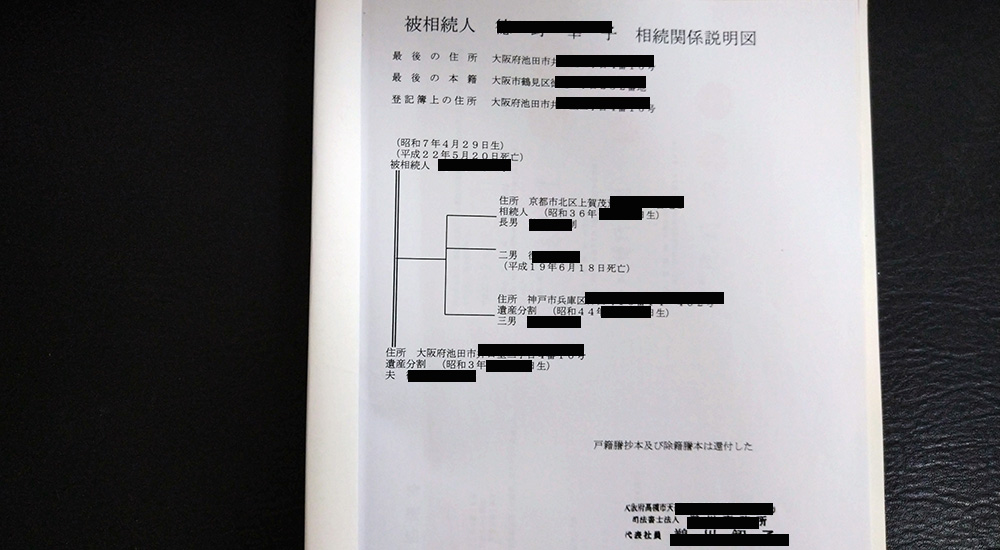

【相続関係説明図】

相続関係のすべての資料は1冊の冊子にまとめてくれます。

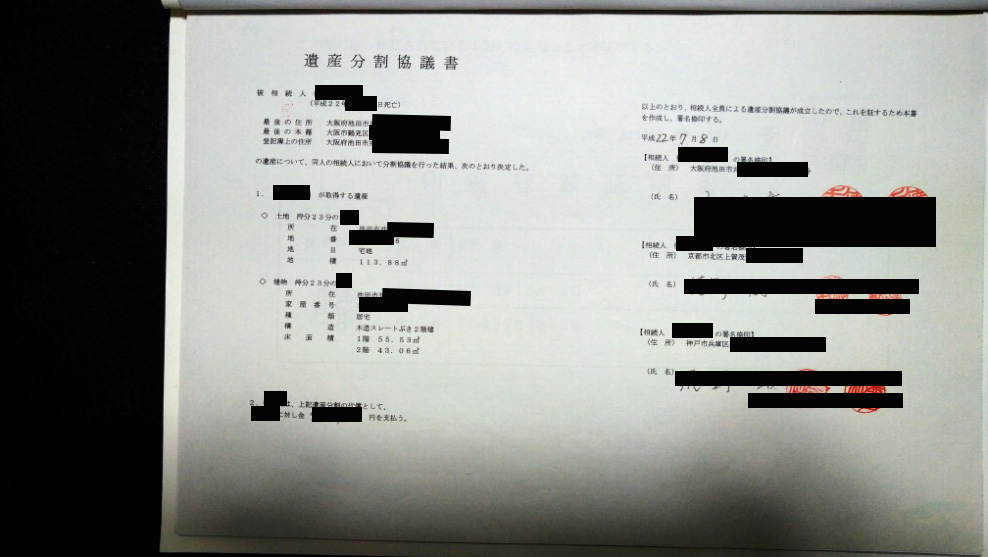

【司法書士作成の相続関係書類】

すぐに売却する前提なら、一番簡単な相続の方法は、私が母の持ち分を一人で全部相続することだと、司法書士に助言されました。

それだと、相続登記の手間と費用は最小で済みます。

不動産屋に交渉や契約に出向いて実印をつく人間も、私と同居の父だけで済みます。

弟には見合う分を現金で支払うことで話がまとまりました。

| 母生前の所有者 | 相続後の所有者 | |

|---|---|---|

| 父の持ち分 | 父 | 父 |

| 母の持ち分 | 母 | 私 |

【遺産分割協議書】

想定されえた問題

うちの場合はスムーズに行きましたが、家族間で信頼関係が薄い場合は、次のようなことが問題になると思います。

- 相続後に私や父が家を売らないと言い出した場合はどうなるのか?

- 当初想定していたような値段で家が売れない場合はどうなるのか?

- 逆に予想外に高値で売れた場合、利益をどう分配するのか?

- 現金はいつ支払うのか、支払後に売却に反対しだしたらどうなるのか?

税理士や弁護士を巻き込んでの協議が必要になる場合もあるでしょう。

引っ越し・清掃でお宝発見

自力の不用品処分

まず家の中の不用物を自分たちで処分することから始めました。

自力でやったのは、貴重品の取り分けが必要だったことと、当時は不用品回収業者というアイデアが浮かばなかったせいです。

老人なので「もったいない」と言って捨てない不用物がたくさんありました。

それに洗剤やトイレットペーパーの過剰な予備が押し入れに満タンでした。

こういうものを手分けして仕訳していきました。

ゴミ?の中から通帳発見!

しかし、母の雑多な品の中から、父が複数の貯金通帳を発見した時は驚きました。

しかも、残高はかなりの金額だったのです。

私なら中身をよく確認しないで捨てていたかもしれません。

あと、金製と思われるアクセサリも数点見つかり、後で予想以上の金額で売れることになります。

ぜいたくにもおしゃれにもお金を使わない人だったので、これは意外でした。

老親の家を相続して売る場合は、こういう予想外の場所の貴重品に注意する必要があります。

一見ボロボロの安物タンスに隠し箱があって多額の現金・通帳・宝飾品が詰まっているかもしれません。

家財道具の処分

不用品をひととおり片付けたら、次は家具等ですが、ほとんどは処分することにしました。

ある大手引っ越し屋さんが以前の引っ越しで不用品処分をやってくれたので、今回も搬出と処分を頼みました。

今は、引っ越し屋さんは不用品処分は引き受けないケースが多いようです。

貴重品をしっかり取り分けた後の大型ゴミは、不用品回収業者を呼ぶのが一番早いと思います。

今になってひとつ心残りなのは、昭和の足踏みミシンです。

ゴミとして処分しましたが、あれは今ならオークションで結構高く売れたかもしれません。

アンティークファンが喜びそうな、年季の入った代物でした。

不動産屋と契約して売出し

購入時の業者に決定

不動産屋は、複数業者を呼んで相見積もりを取りました。

まず、家を購入した時の業者が大手だったので、それは入れた上で、自力でほかにも数社探しました。

今ならインターネットを使った一括見積を使う方が楽です。

高齢になってから購入した新築だったので、整理と清掃を終えると、結構見た目のいい物件でした。

査定のために不動産業者を家に招き入れると、予想より高評価だったのを覚えています。

結局、両親が家を購入した時と同じ業者を選びました。

一番信頼感があったのと、査定額も高かったからです。

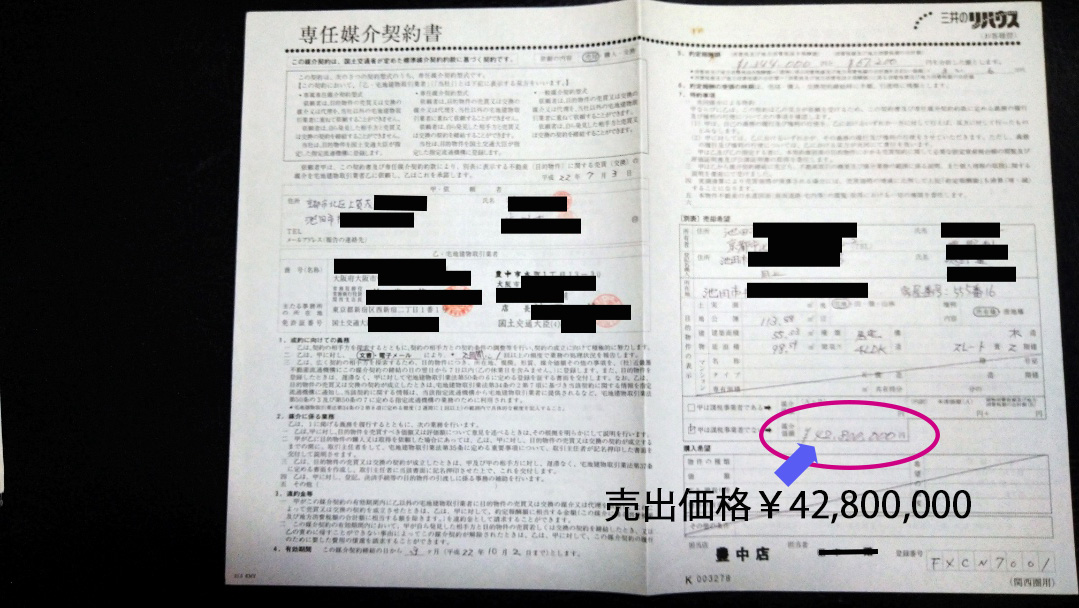

4,280万円で売り出すことにしました。

【専任媒介契約書】

近所で分譲開発がスタート?!

強気の値段で売り出したのですが、しばらくしてまずいニュースが飛び込んできました。

大手デベロッパーが近所で分譲住宅地の開発を始めたのです。

お値段がお手頃なら、老夫婦が住んでいた中古より新築の方が魅力的でしょう。

案の定、引き合いが全然入らない期間が続きました。

仲介業者は事前にこの情報をつかんでいなかったのでしょうか?

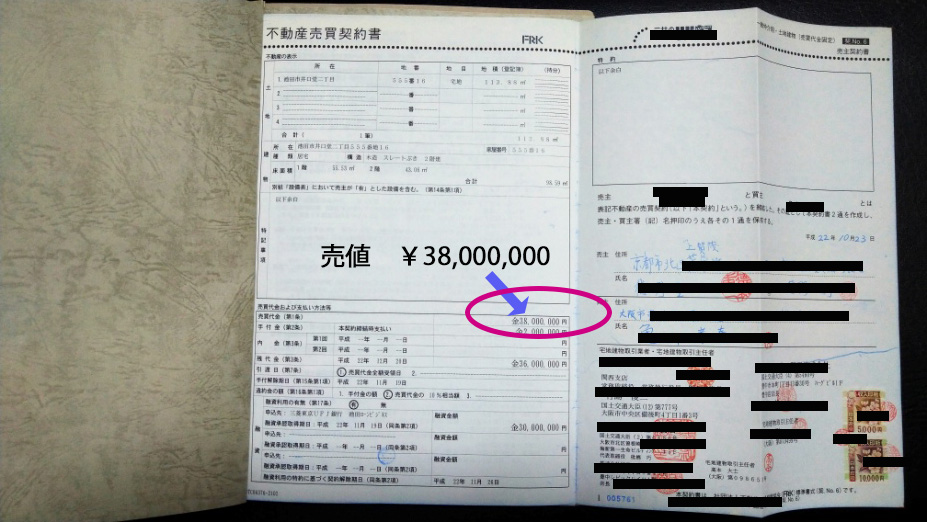

今となってはわかりませんが、私たちは3,800万円に値下げをすることにしました。

家が売れた!

値下げからしばらくして内見の申し込みがありました。

内見では家を気に入ってくれたようで、その人で話が進んでいきました。

【売買契約書と重要事項説明書】

売買契約を交わした日は爽やかな秋晴れでした。

肩から荷が下りた様子の父と、帰りにお好み焼きを食べに行ったのを覚えています。

【売買契約書の内容】

しばらくして買い手のローン審査も通り、引き渡しも無事済みました。

不動産屋との媒介契約移行から引き渡しまでの売却プロセスでは、相続した家・土地であろうとなかろうと違いはありません。

違いはその前後の遺産分割協議・相続登記・税金だけです。

さて、自分で思い入れのある家ではなかったので、売買契約成立の後のことはよく覚えていません。

現金が口座に振り込まれ、父と弟の口座に計画通り分配して、遺産分割は完了しました。

翌年の譲渡所得税に仰天!

これで相続した家の売却体験談は終わり・・・そう思っていたのですが、違いました。

かなりショッキングな続きがあったのです。

突如税務署から呼び出し

売却から約1年後、家を売ったことなどとっくに忘れていた頃に、税務署から手紙が届きました。

家の売却で多額の利益が出ている疑いがあり、譲渡所得税を課税するというのです。

上京税務署に出向くと40歳前後の女性税務職員が出てきました。

頭からこちらの脱税を疑ってかかっている偉そうな物言いです。

取得価額の根拠は、路線価や事例に基づく推定価格だそうです。

短期保有での売却なので税率が高く、100万円単位の税金でした。

そんな推測に基づいて課税していいのか?!

しかし、推定を覆す材料がない限り、本当に課税すると言います。

購入時の資料発見でセーフ

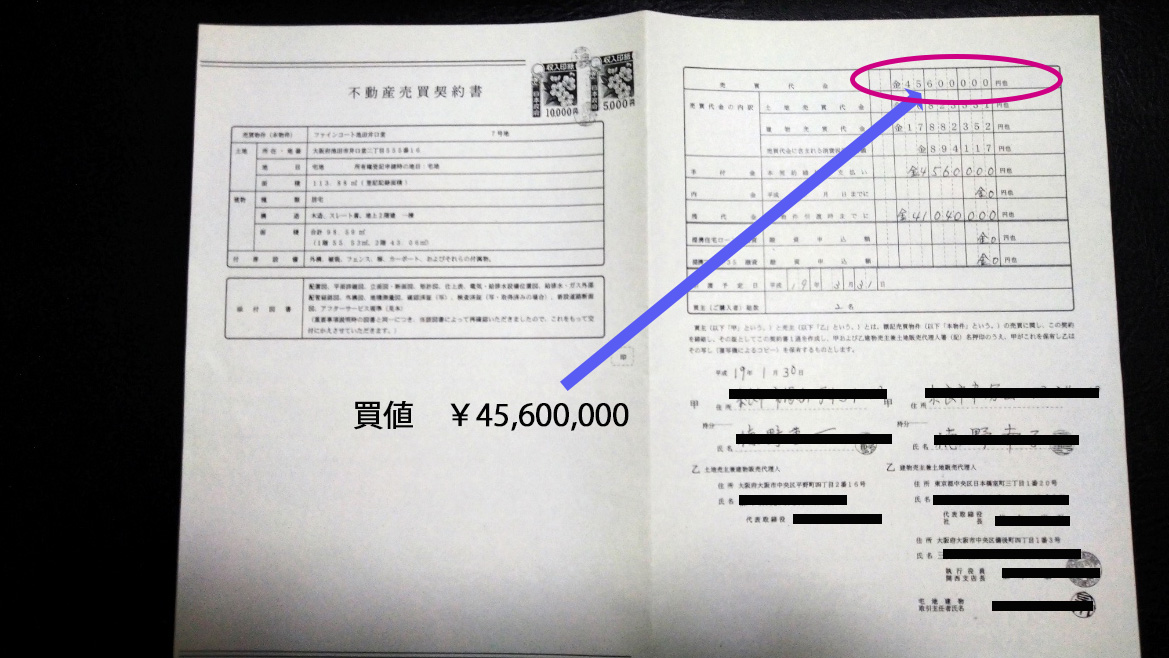

不動産屋に相談したところ、家を購入した時の資料が幸い残っているのを見つけてくれました。

買った時と同じ不動産屋の仲介で売ったことが、はからずも功を奏しました。

【両親が購入時の売買契約書】

これによると両親が新築で買った時の価格は、4,560万円。

それを3,800万円で売ったわけですから、譲渡益が出ているどころか、譲渡損が出ている事が判明。

辛くも難を逃れました。

しかし、税務署は本当にデタラメな根拠で課税してくる場合があることを実感しました。

読者の皆さんも家が売れたからと安心せずに、翌年の譲渡税のケリがつくまで気を抜かないようにしてください。

【家売却の資料ファイル】

家売却の資料ファイルは必ず捨てずに保管し続けましょう。

相続した家を売る一般的プロセス

私の「親から相続した家の売却体験談」はいかがでしたでしょうか?

ここでは参考に、相続した家を売る一般的なプロセスを紹介しておきます。

いくつかのステップを踏み、税金や法律面での注意が必要です。

1. 遺産分割協議

相続人が複数いる場合、まず遺産分割協議を行い、誰がどの財産を相続するかを決めます。

これが決まらないと売却できないため、慎重に進めることが重要です。

協議の結果は「遺産分割協議書」にまとめ、相続人全員の署名と実印が必要です。

2. 相続登記の実施

不動産を売るには相続登記が必要です。これは、被相続人の名義から相続人の名義に変更する手続きです。

相続登記が済んでいないと、相続した不動産の売却はできません。

2024年4月以降は相続登記が義務化されており、未登記の場合、罰則が科される可能性があるため、早めに行うべきです。

3. 不動産の査定と売却活動

相続登記が終わったら、不動産会社に依頼して査定を行い、売り出し価格を決めます。

その後、売却活動を開始します。不動産会社との媒介契約を結び、買主を見つけ、売買契約を締結します。

売却の際には、物件の状態や市場の動向に応じた価格設定が重要です。

4. 売買契約と引き渡し

買主が決まったら、売買契約を締結し、決済と引き渡しの準備を進めます。

この時、固定資産税評価証明書や登記簿謄本など、売主が準備すべき書類を揃える必要があります。

5. 税金の支払い

相続した不動産の売却価格が取得価格より高くて利益が発生した場合、譲渡所得税がかかります。

所得税を申告し、納税が必要です。

また、相続税も申告期限(相続開始から10ヶ月以内)を守って支払う必要があります。

条件を満たせば、「3000万円の特別控除」などの節税特例も活用できます。

注意点

相続登記の義務化(2024年4月以降)

早めに登記を行わないと罰則が科される可能性があります。

税金対策

売却に伴う税金や控除の適用可否をしっかり確認し、節税を図ることが重要です。

契約不適合責任

売却する物件に隠れた欠陥がないかを事前に確認し、問題があれば対処しておくことが必要です。

以上のステップと注意点を守ることで、相続した家の売却をスムーズに進めることができます。専門家のサポートを得ることも一つの方法です。

相続した家を売却する際の注意点

先に示した相続した家を売却する際の3つの注意点について、さらに詳しく解説します。

1. 相続登記の義務化とその重要性

2024年4月から相続登記が義務化され、相続した不動産を登記しないと罰則(過料)が科される可能性があります。

この変更により、相続人は被相続人(亡くなった方)名義の不動産を速やかに自分名義に変更する必要があります。

これが遅れると、不動産の売却ができなくなるだけでなく、相続人間でのトラブルや複雑な二次相続が発生するリスクが高まります。

相続登記が遅れるリスク

- 登記がされていない場合、不動産の売却が不可能。

- 相続人が亡くなり、さらにその相続人が登場すると、登記手続きがさらに複雑化。

- 他の相続人とのトラブルや法的問題が発生しやすい。

このため、相続登記を早急に行い、相続不動産の権利を明確にすることが非常に重要です。

2. 税金対策と特別控除の活用

不動産を売却する際に発生する税金として、主に譲渡所得税と相続税があります。

相続税は、相続開始から10ヶ月以内に申告・納税しなければなりませんが、譲渡所得税は売却時に利益が発生した場合に課されます。

ここで活用できる節税制度や特例がいくつかあります。

主な節税特例

1)3000万円特別控除

譲渡所得から3000万円までを控除できる制度。売却利益が出た場合でも、この控除を適用できれば課税対象額を大幅に減少させることができます。

2)特定の住宅用不動産の買い替え特例

売却した不動産を新たな住宅用不動産に買い替えた場合に、譲渡益が繰り延べられる特例もあります。

これらの控除を適用するには、正確な書類の準備と、税理士などの専門家に相談することが望ましいです。

3. 契約不適合責任への対策

相続不動産を売却する際には、**契約不適合責任**(以前の瑕疵担保責任に相当)にも注意が必要です。これは、売却後に不動産に隠れた欠陥が発覚した場合、売主が責任を負う可能性があるというものです。

対策方法

事前の調査と修繕

物件に問題がある場合、修繕を事前に行うか、問題をあらかじめ買主に通知しておくことが大切です。これにより、トラブルを未然に防ぐことができます。

告知書の作成

隠れた欠陥や問題をあらかじめ買主に告知するための書面を作成し、契約時に提示することで、売主の責任を軽減することができます。

専門家の意見を仰ぐ

不動産の調査を専門家に依頼し、建物の状態を正確に把握しておくことが推奨されます。

特に古い家屋の場合、耐震性やアスベストなどの問題も発生する可能性があるため、慎重に物件の状態を確認しておくことが重要です。

おすすめ関連サイト

葬儀の口コミ

神社仏閣オンライン

神社・仏閣と企業を結び付ける事業などをしている会社のサイトです。

親御さんの供養の中で各地域のおすすめのお寺・神社を調べたくなることもあるでしょう。

そういう時、下記のサイトがきっとお役に立つはずです。

買取本舗七福神

金やプラチナ、貴金属の買取や宝石、高級時計、ブランド品などの買取なら、業界最高値の買取本舗七福神にお任せください。

査定料や買取手数料などは一切頂きません。

お近くに店舗がなくても無料宅配買取も承っておりますので、お気軽にご利用ください。

相続のあいりん

横浜のあいりん司法書士行政書士事務所が運営する相続情報サイトです。

Google口コミ300件突破、相続件数3,000件以上!

専門家チームが充実していて、不動産や相続税の相談も可能です。

つぐなび

相続が得意な専門家(税理士・司法書士・行政書士・弁護士等)を無料で探せて相談予約できるサイトです。

相続手続きは煩雑で、専門知識と手続きの正確性が求められ、かつ締め切りが短いものも多いです。

適切な専門家を見つける方が確実です。

シニア・エンディングの情報メディア「ひとたび」

N51 Salon|中山不動産

ベンナビ相続

相続に強い弁護士のポータルサイトです。

売却以前に相続の手続きでわからない事がある場合は、下記の記事を参考にしてください。

ベンナビ

総合的な弁護士ポータルサイトです。

下記の記事では、不動産相続に関してわからない事がある時、無料でどこに何を相談できるかまとめています。

法ナビ相続

相続に強い弁護士を地元で探せるサイトです。

下記記事は、不動産の相続に必要な手続きや税金について、どのような内容をどの専門家に相談すればよいかを解説しています。

リノビズム

横浜葬儀社はばたきグループ

株式会社ミレオン

遺品整理士

相続レスキュー

前田勝範司法書士事務所

相続・遺言書作成・生前贈与・相続放棄・遺産整理など、相続関係に強い大阪の司法書士さんです。

優しく、話しやすくて、納得できるまで説明してくれて、料金もリーズナブルです。

司法書士にしむら事務所

司法書士ゆいごんのしげもり

たまご不動産

日本ゴミ屋敷片付け王国

便利屋王子

暮らしのお困りごとをなんでも解決してくれる便利屋さんです。

不用品回収や引越し、草刈りや家具移動、その他。遺品整理や清掃にもおすすめです。